CalculatriceCliquez pour ouvrir

Les fonds négociés en bourse (ETF) d’obligations des marchés émergents comprennent les émissions de titres de créance à revenu fixe de pays à économie en développement. Il s’agit notamment des obligations d’État et d’entreprises d’Asie, d’Amérique latine, d’Afrique et d’ailleurs. Les obligations des marchés émergents offrent généralement des rendements plus élevés que les obligations traditionnelles pour deux raisons principales : elles ont tendance à être plus risquées que les obligations des pays plus développés et les pays en développement ont tendance à connaître une croissance rapide.

Un ETF de marchés émergents permet aux investisseurs de diversifier leurs positions dans les obligations des marchés émergents comme un fonds commun de placement, mais il se négocie comme une action. Si les obligations sous-jacentes de l’ETF performent bien, l’ETF le sera également (moins les coûts et dépenses du fonds).

ETF iShares JPMorgan USD Emerging Markets Bond

Lancé avec l’aide d’iShares en décembre 2007, l’iShares JPMorgan USD Bond ETF (EMB) suit l’indice JPMorgan EMBI Global Core. EMBI Global Core est un indice de référence très large, libellé en dollars américains, pour les marchés émergents. Près des trois quarts de l’EMBI Global Core sont constitués de dettes d’État émergentes, le reste étant concentré pour l’essentiel en obligations d’entreprises à haut rendement. iShares.

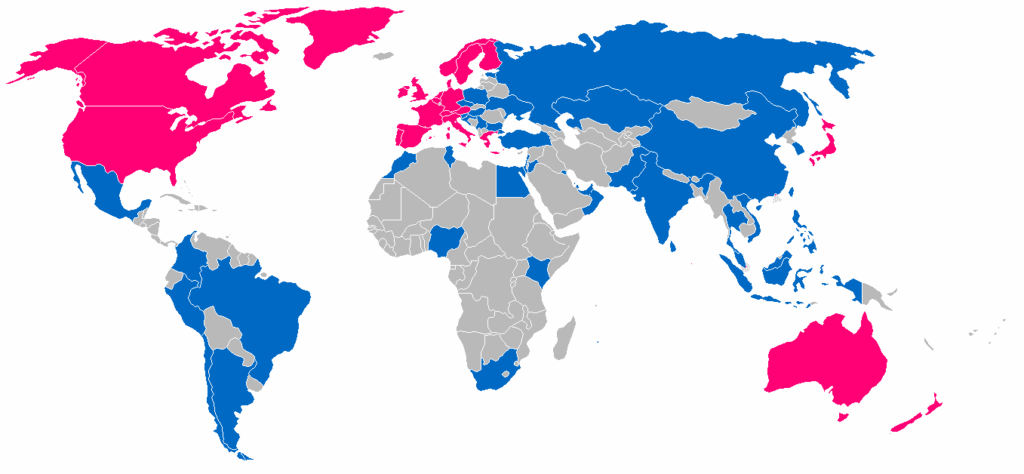

L’ETF iShares JPMorgan USD Emerging Markets Bond est le mieux adapté aux investisseurs à la recherche d’une voie diversifiée vers des titres à revenu fixe à haut rendement. Le fonds détient des participations dans 50 pays, notamment en Russie, au Mexique, en Pologne, en Hongrie, en Afrique du Sud et aux Philippines.

FNB d’obligations locales SPDR Barclays Capital Emerging Markets

Le SPDR Barclays Capital Emerging Markets Local Bond ETF (EBND) suit la dette publique des pays émergents. Il les suit également en monnaie locale, ce qui augmente encore les possibilités de fluctuations de prix et d’arbitrage. Bien que l’EBND soit associé à un risque de change, la conversion de devises peut être utilisée comme couverture contre le dollar américain tout en améliorant potentiellement les rendements actuels dans un environnement de taux bas.

Les rendements d’EBND devraient généralement correspondre à l’évolution des prix et aux rendements de son indice de référence EM Local Currency Capped Index, nets de frais et dépenses. Le taux de dépenses est de 0,30 %. Cet ETF est particulièrement attrayant pour les investisseurs recherchant une exposition au Brésil.

Portefeuille de dette souveraine d’Invesco sur les marchés émergents

Une émission d’Invesco, l’Invesco Emerging Markets Sovereign Debt Portfolio (PCY) a été créée en octobre 2007. Cet ETF suit l’indice DB Emerging Markets USD Liquidity Balanced, dont 80 % de ses actifs sous-jacents sont généralement constitués de dette souveraine libellée en dollars.

La fonctionnalité de suivi de l’indice DB Emerging Markets USD Liquidity Balanced est quelque peu unique. Toutes les dettes souveraines de l’indice sont sélectionnées selon une méthodologie indicielle exclusive, puis pondérées par rapport aux rendements potentiels d’un portefeuille théorique. L’ensemble du portefeuille est rééquilibré trimestriellement. PCY ETF détient des obligations dans plus de 20 pays, dont le Brésil, la Croatie, le Mexique, la Lituanie, la Colombie, la Pologne et la Slovénie.

Le ratio des frais de l’ETF n’est que de 0,50 %.Les investisseurs devraient envisager ce fonds s’ils souhaitent un portefeuille hautement diversifié et activement rééquilibré avec une exposition aux rendements des titres à revenu fixe des marchés émergents.

FNB d’obligations gouvernementales des marchés émergents Vanguard

Vanguard a créé l’ETF Emerging Markets Sovereign Bond (VWOB) pour refléter la performance de l’indice Barclays Emerging Markets RIC Sovereigns Capped. Tous les investissements sous-jacents du fonds sont sélectionnés selon un processus d’échantillonnage conçu pour refléter les titres et la maturité moyenne de l’indice de référence.

L’ETF VWOB est un fonds de dette des marchés émergents libellé en dollars américains, ce qui signifie qu’il évite toute exposition au risque de change ou aux fluctuations des devises. Le fonds détient généralement des titres de créance à plus longue échéance et est donc plus sensible aux variations des taux d’intérêt. VWOB détient des obligations en Russie, au Mexique, au Qatar, en Colombie et en Argentine.

Comme de nombreuses offres d’ETF Vanguard, l’ETF d’obligations gouvernementales des marchés émergents a un faible ratio de frais de seulement 0,25 %. VWOB est un bon choix pour les investisseurs recherchant une exposition gérée passivement à la dette publique des marchés émergents.

Vecteur de marché ETF d’obligations en monnaie locale des marchés émergents

Van Eck a lancé l’ETF Emerging Markets Local Currency Bond (EMLC) en 2010. Cet ETF cherche à capturer les rendements, avant frais et dépenses, de l’indice JPMorgan – Global Core Government Bond.

L’ETF EMLC offre aux investisseurs une exposition aux obligations d’État des marchés émergents libellées en devises locales. EMLC offre une diversification loin de la dette américaine. Cependant, ce fonds, qui dispose de près de 3 milliards de dollars d’actifs sous gestion, n’est pas couvert contre le risque de change.

La répartition géographique de l’ETF comprend le Brésil, la Thaïlande, l’Argentine, l’Afrique du Sud, la République dominicaine et le Mexique. La majorité de la pondération allouée à chaque pays est inférieure à 1 %, et l’ETF a un ratio de frais de 0,36 %.