CalculatriceCliquez pour ouvrir

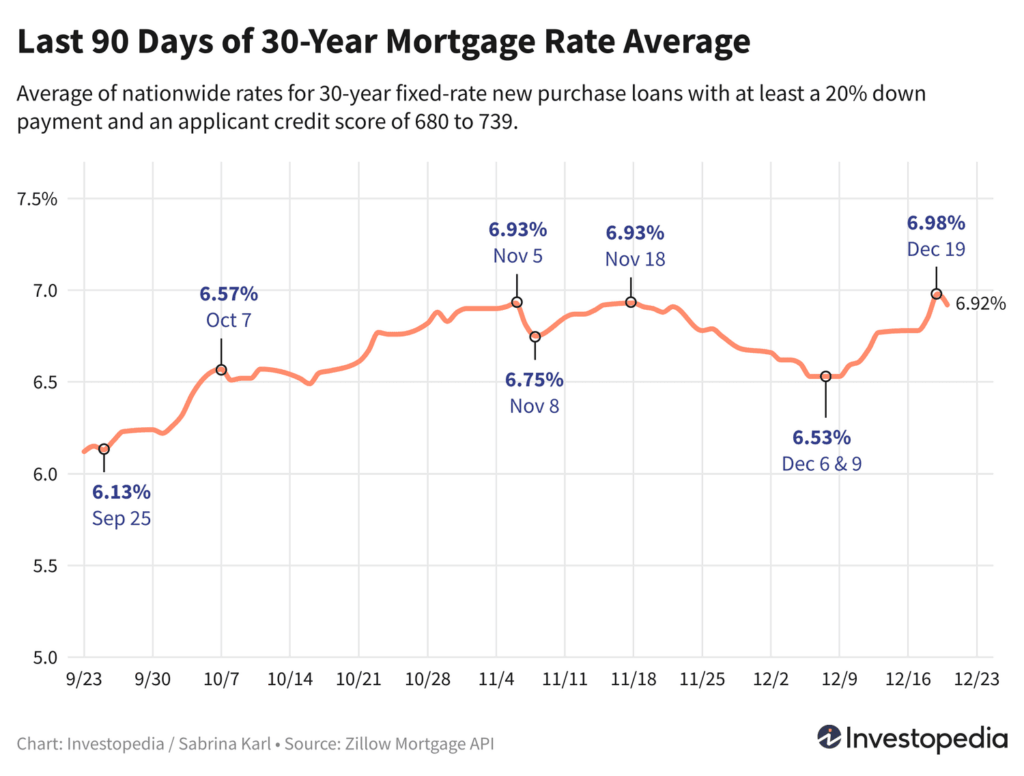

Après avoir atteint la semaine dernière leur plus haut niveau depuis juillet, les taux hypothécaires à 30 ans ont légèrement baissé au cours du week-end, soit une moyenne de 6,92 % vendredi. Dans le même temps, les évolutions des taux d’intérêt sont contrastées pour les autres types de prêts.

| Les meilleurs taux hypothécaires des prêteurs nationaux moyens | |

|---|---|

| Type de prêt | Acheter du neuf |

| Fixe 30 ans | 6,92% |

| FHA fixe 30 ans | 6,28% |

| Fixe 15 ans | 6,12% |

| Jumbo 30 ans fixe | 6,87% |

| 5/6 BRAS | 7,39% |

| Disponible via l’API Zillow Mortgage | |

Étant donné que les taux d’intérêt varient considérablement d’un prêteur à l’autre, il est judicieux de rechercher votre meilleur taux hypothécaire et de comparer régulièrement les taux, quel que soit le type de prêt immobilier que vous recherchez.

Taux hypothécaires moyens pour les logements neufs aujourd’hui

Encouragés par les prévisions de la Réserve fédérale la semaine dernière concernant une baisse des taux d’intérêt d’ici 2025, les taux hypothécaires ont augmenté mercredi et jeudi pour atteindre 6,98 %, un sommet depuis cinq mois. Mais vendredi a apporté une légère amélioration, la principale moyenne chutant de 6 points de base à 6,92 %.

Les taux d’intérêt sont tombés à leur plus bas niveau depuis deux ans, à 5,89 %, en septembre, mais ont augmenté de plus d’un point de pourcentage au cours des trois derniers mois.

Toutefois, à plus long terme, les taux hypothécaires à 30 ans restent bien inférieurs à leur sommet d’avril de 7,37 %. Et ils sont plus d’un point de pourcentage moins chers que le sommet historique de 8,01 % sur 23 ans atteint en octobre 2023.

Pendant ce temps, les taux hypothécaires à 15 ans sont restés stables vendredi. La moyenne actuelle de 6,12% est la plus élevée depuis un mois. Comme les obligations à 30 ans, le taux à 15 ans est tombé à son plus bas niveau depuis deux ans en septembre, tombant jusqu’à 4,97 %. Même si la moyenne actuelle sur 15 ans a augmenté, elle reste près d’un point de pourcentage en dessous du niveau historique de 7,08 % de l’automne dernier – le niveau le plus élevé depuis 2000.

Les taux hypothécaires géants à 30 ans ont chuté de 3 points de base, abaissant la moyenne de vendredi à 6,87 %. En septembre, le rendement de l’obligation géante à 30 ans est tombé à 6,24%, la moyenne la moins chère depuis 19 mois. Bien que les tarifs géants quotidiens historiques n’aient pas été publiés avant 2009, on estime que le pic de 8,14 % que nous avons observé en octobre 2023 était la moyenne sur 30 ans la plus chère des 20 dernières années.

| Moyenne nationale des meilleurs taux d’intérêt des prêteurs – Acheter du neuf | ||

|---|---|---|

| Type de prêt | Nouveau prix d’achat | Changements quotidiens |

| Fixe 30 ans | 6,92% | -0,06 |

| FHA fixe 30 ans | 6,28% | Constante |

| VA fixe pour 30 ans | 6,43% | -0,01 |

| Fixe 20 ans | 6,88% | -0,05 |

| Fixe 15 ans | 6,12% | Constante |

| FHA fixe 15 ans | 6,40% | Constante |

| Fixe 10 ans | 6,04% | -0,14 |

| 7/6 BRAS | 7,33% | -0,04 |

| 5/6 BRAS | 7,39% | -0,03 |

| Jumbo 30 ans fixe | 6,87% | -0,03 |

| Jumbo 15 ans fixe | 6,71% | +0,05 |

| BRAS géant 7/6 | 7,22% | +0,16 |

| BRAS géant 5/6 | 7,20% | +0,01 |

| Disponible via l’API Zillow Mortgage | ||

Freddie Mac moyenne hebdomadaire

Chaque jeudi, Freddie Mac, acheteur de prêts hypothécaires soutenus par le gouvernement, publie le taux d’intérêt hebdomadaire moyen des prêts hypothécaires à 30 ans. L’indice a augmenté la semaine dernière de 12 points de base pour atteindre une moyenne hebdomadaire de 6,72 %. Pas plus tard que le 26 septembre, la moyenne était en baisse de 6,08 %. Cependant, en octobre 2023, le taux d’intérêt moyen de Freddie Mac a connu une augmentation historique, atteignant son plus haut niveau depuis 23 ans de 7,79 %.

La moyenne de Freddie Mac diffère de celle que nous rapportons pour les taux d’intérêt à 30 ans, car Freddie Mac calcule le hebdomadaire Le taux de change combiné moyen des 5 jours précédents. En revanche, notre moyenne Financesimple sur 30 ans est une mesure quotidienne, fournissant un indicateur plus précis et plus opportun des mouvements de taux. De plus, les critères d’accompagnement des prêts (par exemple, le montant de l’acompte, le score de crédit, y compris le score d’escompte) varient entre Freddie Mac et notre méthodologie.

Calculez les mensualités pour différents scénarios de prêt avec notre calculateur hypothécaire.

Qu’est-ce qui fait augmenter ou diminuer les taux d’intérêt hypothécaires ?

Les taux hypothécaires sont déterminés par une interaction complexe de facteurs macroéconomiques et sectoriels, tels que :

- Le niveau et l’orientation du marché obligataire, notamment le rendement du Trésor à 10 ans

- Politique monétaire actuelle de la Réserve fédérale, notamment en ce qui concerne les achats d’obligations et le financement des prêts hypothécaires garantis par le gouvernement

- Concurrence entre les prêteurs hypothécaires et entre les types de prêts

Étant donné qu’un certain nombre de ces facteurs peuvent provoquer des fluctuations simultanément, il est généralement difficile d’attribuer le changement à un seul facteur.

Les facteurs macroéconomiques ont maintenu le marché hypothécaire relativement faible tout au long de 2021. En particulier, la Réserve fédérale a acheté des milliards de dollars d’obligations en réponse aux pressions économiques de la pandémie. Cette politique d’achat d’obligations a un impact majeur sur les taux d’intérêt hypothécaires.

Mais à partir de novembre 2021, la Fed a commencé à réduire progressivement ses achats d’obligations, procédant à des réductions significatives chaque mois jusqu’à atteindre zéro en mars 2022.

À partir de cette date et jusqu’en juillet 2023, la Fed a augmenté de manière agressive le taux des fonds fédéraux pour lutter contre des décennies de forte inflation. Bien que le taux des fonds fédéraux puisse affecter les taux hypothécaires, il n’affecte pas directement les taux d’intérêt. En fait, le taux des fonds fédéraux et les taux hypothécaires peuvent évoluer dans des directions opposées.

La Fed a maintenu le taux des fonds fédéraux à son plus haut niveau depuis près de 14 mois, à partir de juillet 2023. Mais le 18 septembre, la banque centrale a annoncé sa première baisse de taux de 0,50 point de pourcentage, suivie de réductions de 25 points le 7 novembre et le 18 décembre.

Cependant, le comité politique de la Fed a averti lors de la réunion de la semaine dernière que, compte tenu de l’inflation persistante, les nouvelles réductions des taux d’intérêt seraient probablement de plus en plus espacées. Cette prévision revue à la baisse d’une réduction en 2025 a poussé les rendements du Trésor à 10 ans à la hausse, ce qui a entraîné une hausse des taux hypothécaires.

Comment nous suivons les taux d’intérêt hypothécaires

Les moyennes nationales et étatiques citées ci-dessus sont fournies via l’API Zillow Mortgage, en supposant un ratio prêt/valeur (LTV) de 80 % (c’est-à-dire au moins un acompte de 20 %) et une cote de crédit du demandeur comprise entre 680 et 739. Le taux obtenu représente ce à quoi un emprunteur s’attendrait lorsqu’il recevrait un devis d’un prêteur basé sur son expertise, qui peut différer du taux initial annoncé. © Zillow, Inc., 2024. L’utilisation est soumise aux conditions d’utilisation de Zillow.