CalculatriceCliquez pour ouvrir

Leçon principale

- Selon les données les plus récentes du Bureau of Labor Statistics, le travailleur américain moyen gagne 1 192 dollars par semaine.

- Aux États-Unis, une maison coûte en moyenne 356 585 dollars, ce qui équivaut à environ 2 230 dollars par mois en frais de logement, ce qui peut être au-dessus des moyens du travailleur moyen aux États-Unis.

- Obtenir le taux d’intérêt hypothécaire le plus bas possible vous aidera à économiser sur votre versement hypothécaire mensuel, mais vous devrez prendre d’autres mesures, comme économiser de l’argent pour une mise de fonds plus élevée si vous souhaitez acheter une maison au prix médian en Amérique.

- Si vous gagnez un salaire moyen de 1 192 dollars par semaine, en règle générale, vous pouvez vous permettre une maison pour environ 193 000 dollars ou moins – ce qui n’est pas facile dans de nombreux États.

- Si cela n’est pas possible dans votre région, envisagez de déménager dans un État à faible coût ou d’augmenter vos revenus en changeant d’emploi, en demandant une augmentation ou en gagnant un revenu supplémentaire.

La comparaison peut être une voleuse de joie, mais soyons honnêtes : tout le monde le fait, surtout lorsqu’il s’agit de finances. Dans certains cas, l’examen des données financières peut vous aider à déterminer si vous êtes sous-payé et à comprendre si vous pouvez vous le permettre.

Par exemple, consulter les dernières données du Bureau of Labor Statistics (BLS) sur les gains hebdomadaires médians peut constituer une bonne référence pour votre salaire. Et comparer ce prix au prix moyen d’une maison peut vous aider à évaluer si l’achat d’une maison correspond à votre salaire.

Les dernières données du BLS montrent qu’un travailleur moyen à temps plein aux États-Unis gagne 1 192 dollars par semaine. Cela équivaut à 61 984 $ s’ils travaillent toutes les 52 semaines de l’année, mais gardez à l’esprit que ceux qui travaillent pendant des pauses non rémunérées peuvent gagner moins.

Bien qu’il s’agisse d’une augmentation de 4,1 % par rapport à l’année précédente et d’une augmentation supérieure au taux d’inflation global, les salaires médians n’ont pas augmenté suffisamment pour rendre les prix médians des logements abordables.

Selon Zillow, le prix moyen d’une maison aux États-Unis est de 356 585 $. Bien qu’il ne s’agisse que d’une augmentation de 2,6 % depuis un an, les prix médians des logements ont augmenté si rapidement récemment – plus de 100 000 dollars entre mi-2019 et mi-2022 – que les salaires mettent plus de temps et/ou plus rapidement à rattraper leur retard.

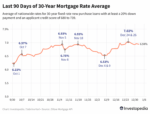

Selon les dernières données de Zillow, disons que vous versez 20 % et contractez un prêt hypothécaire sur 30 ans avec un taux d’intérêt moyen de 6,98 %. Cela signifie que votre paiement mensuel pour le logement sera d’environ 2 230 $, y compris les taxes foncières estimées et l’assurance habitation.

Alors, pouvez-vous vous permettre 2 230 $ par mois si vous gagnez 1 192 $ par semaine ?

La réponse courte est non. À première vue, cela peut sembler être un oui puisque la mensualité représente moins de la moitié de votre revenu mensuel. Mais une fois que l’on prend en compte les impôts, les paiements de voiture, l’épicerie et autres frais de subsistance, même dépenser 40 % de votre salaire mensuel pour le logement peut entraîner beaucoup de stress.

Considérez plutôt la règle empirique des 28/36, selon laquelle vos frais de logement totaux ne dépassent pas 28 % de votre revenu mensuel brut et le coût total de votre dette ne dépasse pas 36 % (y compris la dette hypothécaire).

Si vous dépensez 2 230 $ par mois pour le logement, votre revenu hebdomadaire brut devrait être d’environ 1 833 $, ou 95 315 $ par an, pour rester dans les limites de ces 28 %. En d’autres termes, vous devez gagner 50 % de plus par semaine que ce que gagne actuellement le travailleur moyen pour pouvoir acheter une maison moyenne aux États-Unis.

Gagner 61 984 $ par an peut rendre l’achat d’une maison difficile, sauf dans cet état

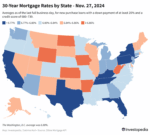

Une façon d’acheter une maison moyenne avec un salaire moyen est de déménager. C’est plus facile pour certaines personnes que pour d’autres, et cela peut affecter vos revenus, mais cela peut aussi être la solution parfaite pour les travailleurs à distance. Par exemple, en Virginie occidentale, le prix médian des maisons est de 166 629 $, soit moins de la moitié de la moyenne nationale, selon Zillow.

Sur la base des taux hypothécaires et des impôts fonciers moyens dans l’État de Virginie-Occidentale, l’achat d’une maison moyenne avec un acompte de 20 % entraînera un paiement mensuel pour le logement d’environ 1 091 $.

Cela signifie que votre paiement de logement ne représentera qu’environ 21,1 % de votre revenu mensuel brut si vous gagnez la moyenne nationale. Cependant, même si vous acceptez une réduction de salaire pour déménager en Virginie-Occidentale, vous pouvez toujours vous en sortir. Vous pouvez vous permettre le paiement moyen tant que vous gagnez environ 3 900 $ par mois, soit environ 898 $ par semaine.

Cela signifie que vous devez économiser jusqu’à 33 326 $ pour un acompte de 20 % sur une maison moyenne en Virginie occidentale, sinon les coûts seront plus élevés. Si vous économisez 100 $ par semaine, il vous faudra environ six ans et demi pour atteindre ce montant de paiement, bien que gagner des intérêts via un compte d’épargne à haut rendement ou un retour sur investissement puisse accélérer ce processus.

Bien que la Virginie occidentale soit le pays le plus abordable, le calcul peut fonctionner dans certains autres États à faible coût, comme la Louisiane, le Mississippi et l’Oklahoma. Cependant, cela dépend toujours de facteurs tels que la variation de votre salaire en fonction du marché du travail local, ainsi que de l’endroit où vous achetez dans ces États.

Comment savoir si vous pouvez vous permettre une maison avec un salaire moyen

Bien que la règle des 28/36 puisse être un bon guide pour comprendre si vous pouvez payer votre paiement mensuel de logement, le calcul est un peu compliqué. Si vous voulez faire quelques calculs dans votre tête, une règle empirique plus simple est que votre prêt hypothécaire total ne doit pas dépasser 2 à 2,5 fois votre salaire annuel.

Ainsi, si vous gagnez environ 62 000 $ par an, le prêt hypothécaire maximum que vous pouvez vous permettre se situerait entre 124 000 $ et 155 000 $. Il s’agit d’une estimation prudente, car le prix total de la maison sera probablement inférieur à 200 000 $ après avoir pris en compte une mise de fonds de 20 %.

Cependant, cela ne vous dit pas tout, car des facteurs tels que les taux d’intérêt font une grande différence dans votre capacité à payer vos mensualités.

Enfin, acheter une maison en Amérique aujourd’hui n’est pas facile. Les salaires ne correspondent pas aux prix moyens des logements et les taux d’intérêt hypothécaires restent relativement élevés par rapport aux dernières années.

Si vous souhaitez rendre l’accession à la propriété plus réalisable, votre meilleure option pourrait être de choisir une zone à faible coût, en tenant compte non seulement du prix des maisons, mais également des taux hypothécaires moyens, des frais d’assurance et des taxes foncières, ainsi que des salaires locaux si vous n’êtes pas un travailleur à distance.

Des changements comme l’augmentation de votre cote de crédit peuvent également vous aider à bénéficier d’un taux hypothécaire plus bas, mais cela ne fera pas de différence à lui seul. Au lieu de cela, vous devrez peut-être combiner cela avec la recherche d’une maison dont le prix est inférieur à la moyenne, ou vous pouvez essayer d’attendre de voir si les taux hypothécaires baissent de manière significative. Obtenir une augmentation supérieure à la moyenne ou gagner un revenu supplémentaire rend également le prêt hypothécaire moyen plus abordable, surtout s’il vous permet d’épargner pour une mise de fonds plus importante.

Comment nous suivons les taux d’intérêt hypothécaires

Les moyennes nationales et étatiques citées ci-dessus sont fournies via l’API Zillow Mortgage, en supposant un ratio prêt/valeur (LTV) de 80 % (c’est-à-dire un acompte d’au moins 20 %) et une cote de crédit du demandeur comprise entre 680 et 739. Le taux résultant représente ce à quoi un emprunteur s’attendrait lorsqu’il recevrait un devis d’un prêteur basé sur son expertise, qui peut différer du taux initialement annoncé. © Zillow, Inc., 2024. L’utilisation est soumise aux conditions d’utilisation de Zillow.